Geschäftsüberblick 2021

Unternehmens- und Aktienkennzahlen

2017 | 2018 | 2019 | 2020 | 2021 | |

Zinsüberschuss | 4.353,2 | 4.582,0 | 4.746,8 | 4.774,8 | 4.975,7 |

Provisionsüberschuss | 1.851,6 | 1.908,4 | 2.000,1 | 1.976,8 | 2.303,7 |

Handelsergebnis & Gewinne/Verluste von Finanzinstrumenten FVPL | 210,5 | 193,7 | 293,8 | 199,5 | 231,8 |

Betriebserträge | 6.669,0 | 6.915,6 | 7.255,9 | 7.155,1 | 7.742,0 |

Betriebsaufwendungen | -4.158,2 | -4.181,1 | -4.283,3 | -4.220,5 | -4.306,5 |

Betriebsergebnis | 2.510,8 | 2.734,6 | 2.972,7 | 2.934,6 | 3.435,5 |

Ergebnis aus Wertminderungen von Finanzinstrumenten | -132,0 | 59,3 | -39,2 | -1.294,8 | -158,8 |

Sonstiger betrieblicher Erfolg | -457,4 | -304,5 | -628,2 | -278,3 | -310,5 |

Ergebnis vor Steuern aus fortzuführenden Geschäftsbereichen | 2.077,8 | 2.495,0 | 2.329,7 | 1.368,0 | 2.933,4 |

Eigentümern des Mutterunternehmens zuzurechnendes Periodenergebnis | 1.316,2 | 1.793,4 | 1.470,1 | 783,1 | 1.923,4 |

|

|

|

|

|

|

Zinsspanne (auf durchschnittliche zinstragende Aktiva) | 2,40% | 2,30% | 2,18% | 2,08% | 2,05% |

Kosten-Ertrags-Relation | 62,4% | 60,5% | 59,0% | 59,0% | 55,6% |

Wertberichtigungsquote (auf durchschnittliche Kundenkredite, brutto) | 0,09% | -0,03% | 0,02% | 0,78% | 0,09% |

Steuerquote | 19,7% | 13,3% | 18,0% | 25,0% | 17,9% |

Eigenkapitalverzinsung (ROTE) | 11,5% | 15,2% | 11,2% | 5,1% | 12,7% |

Unverwässertes Ergebnis je Aktie (in EUR) | 2,94 | 4,02 | 3,23 | 1,57 | 4,17 |

|

|

|

|

|

|

Bilanz (in EUR Mio) | Dez 17 | Dez 18 | Dez 19 | Dez 20 | Dez 21 |

Kassenbestand und Guthaben | 21.796 | 17.549 | 10.693 | 35.839 | 45.495 |

Handels- & Finanzanlagen | 42.752 | 43.930 | 44.295 | 46.849 | 53.211 |

Kredite und Darlehen an Kreditinstitute | 9.126 | 19.103 | 23.055 | 21.466 | 21.001 |

Kredite und Darlehen an Kunden | 139.532 | 149.321 | 160.270 | 166.050 | 180.268 |

Immaterielle Vermögensgegenstände | 1.524 | 1.507 | 1.368 | 1.359 | 1.362 |

Andere Aktiva | 5.929 | 5.382 | 6.012 | 5.830 | 6.090 |

Gesamtaktiva | 220.659 | 236.792 | 245.693 | 277.394 | 307.428 |

Finanzielle Verbindlichkeiten - Held for Trading | 3.423 | 2.508 | 2.421 | 2.625 | 2.474 |

Einlagen von Kreditinstituten | 16.349 | 17.658 | 13.141 | 24.771 | 31.886 |

Einlagen von Kunden | 150.969 | 162.638 | 173.846 | 191.070 | 210.523 |

Verbriefte Verbindlichkeiten | 25.095 | 29.738 | 30.371 | 30.676 | 32.130 |

Andere Passiva | 6.535 | 5.381 | 5.437 | 5.840 | 6.902 |

Gesamtes Eigenkapital | 18.288 | 18.869 | 20.477 | 22.410 | 23.513 |

Summe der Verbindlichkeiten und Eigenkapital | 220.659 | 236.792 | 245.693 | 277.394 | 307.428 |

|

|

|

|

|

|

Kredit-Einlagen-Verhältnis | 92,4% | 91,8% | 92,2% | 86,9% | 85,6% |

NPL-Quote | 4,0% | 3,2% | 2,5% | 2,7% | 2,4% |

NPL-Deckungsquote (AC Kredite, ohne Sicherheiten) | 68,8% | 73,4% | 77,1% | 88,6% | 90,9% |

Texas-Quote | 29,2% | 24,5% | 19,9% | 20,3% | 18,3% |

Gesamteigenmittel (CRR final, in EUR Mio) | 20.337 | 20.891 | 21.961 | 23.643 | 24.758 |

Harte Kernkapitalquote (CRR final) | 12,9% | 13,5% | 13,7% | 14,2% | 14,5% |

Eigenmittelquote (CRR final) | 18,2% | 18,1% | 18,5% | 19,7% | 19,1% |

|

|

|

|

|

|

Zur Aktie | 2017 | 2018 | 2019 | 2020 | 2021 |

Im Umlauf befindliche Aktien am Ende der Periode | 429.800.000 | 429.800.000 | 429.800.000 | 429.800.000 | 429.800.000 |

Gewichtete durchschnittliche Anzahl der Aktien im Umlauf | 426.679.572 | 426.696.221 | 426.565.097 | 426.324.725 | 426.246.662 |

Börsekapitalisierung (in EUR Mrd) | 15,5 | 12,5 | 14,4 | 10,7 | 17,8 |

Höchstkurs (in EUR) | 37,99 | 42,38 | 37,07 | 35,6 | 41,95 |

Tiefstkurs (in EUR) | 27,46 | 28,10 | 28,23 | 15,34 | 24,80 |

Schlusskurs (in EUR) | 29,05 | 33,56 | 24,94 | 41,35 | |

Kurs-Gewinn-Verhältnis | 11,8 | 7,0 | 9,8 | 13,7 | 9,2 |

Dividende/Aktie (in EUR) | 1,20 | 1,40 | 0,00 | 1,50 | 1,60 |

Ausschüttungsquote | 39,2% | 33,6% | 0,0% | 82,3% | 35,8% |

Dividendenrendite | 3,3% | 4,8% | 0,0% | 6,0% | 3,9% |

Buchwert/Aktie | 30,0 | 31,1 | 32,9 | 34,0 | 36,7 |

Kurs-Buchwert-Verhältnis | 1,2 | 0,9 | 1,0 | 0,7 | 1,1 |

|

|

|

|

|

|

Ergänzende Informationen | Dez 17 | Dez 18 | Dez 19 | Dez 20 | Dez 21 |

Mitarbeiter (rechnerische Mitarbeiter) | 47.702 | 47.397 | 47.284 | 45.690 | 44.596 |

Geschäftsstellen | 2.565 | 2.507 | 2.373 | 2.193 | 2.091 |

Kunden (in Mio) | 16,1 | 16,2 | 16,6 | 16,1 | 16,1 |

CRR: Eigenkapitalverordnung (Capital Requirements Regulation)

In Umlauf befindliche Aktien: Erste Group-Aktien, die von Haftungsverbundsparkassen gehalten werden, wurden nicht in Abzug gebracht.

Die Dividende für das Geschäftsjahr 2020 wurde in zwei Tranchen ausgeschüttet. Die Hauptversammlung hat am 19. Mai 2021 die Zahlung einer Dividende in Höhe von EUR 0,5 je Aktie beschlossen, eine Reserve von EUR 1 je Aktie wurde für eine mögliche spätere Zahlung gebildet. Nach Auslaufen der EZB-Empfehlung wurde mit Beschluss der außerordentlichen Hauptversammlung vom 25. November 2021 diese im Dezember 2021 ausgezahlt.

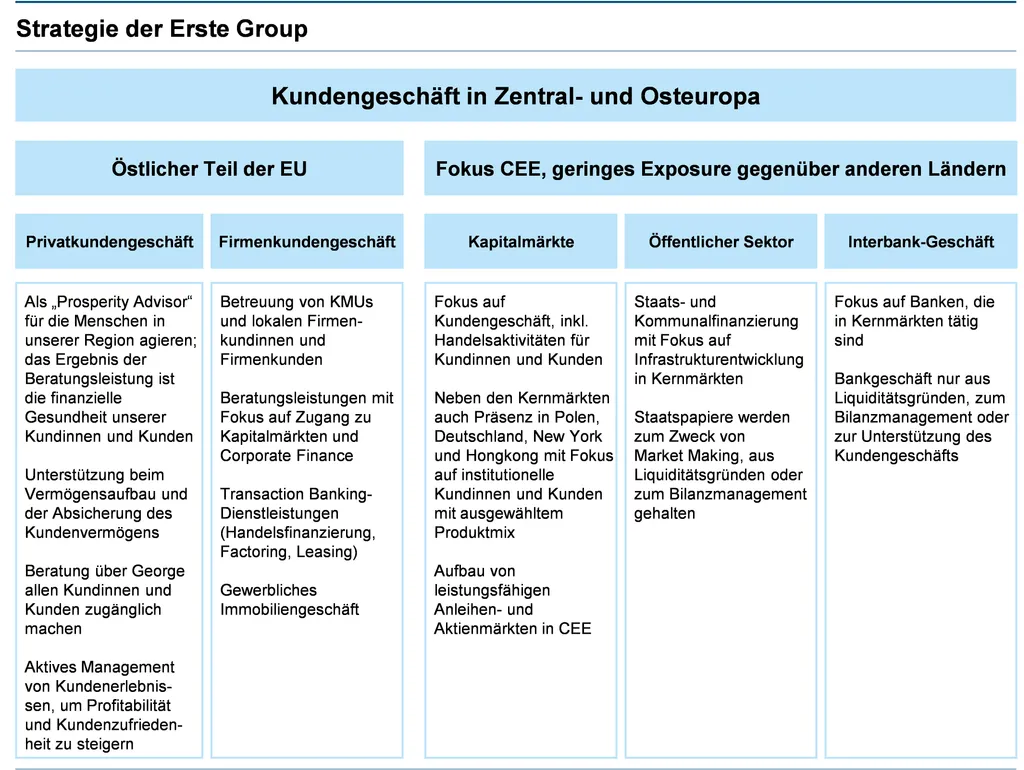

Strategie

Die Erste Group verfolgt das Ziel, im östlichen Teil der Europäischen Union, einschließlich Österreich, die führende Bank für Privat- und Firmenkunden zu sein. Um dies zu erreichen, ist die Erste Group bestrebt, alle Kundinnen und Kunden – Private, Unternehmen und den öffentlichen Sektor – durch erstklassige Finanzberatung und Finanzlösungen bei der Erreichung ihrer jeweiligen Ziele und bei der Sicherung finanzieller Gesundheit zu unterstützen, das Kreditgeschäft auf verantwortungsvolle Weise zu betreiben und Sicherheit für Einlagen zu bieten. Mit ihrer Geschäftstätigkeit wird die Erste Group weiterhin zum Wirtschaftswachstum und zur Finanzstabilität und damit zum Wohlstand ihrer Region beitragen.

Die Erste Group verfügt in all ihren Kernmärkten im östlichen Teil der Europäischen Union über ein ausgewogenes Geschäftsmodell, das darauf abzielt, die jeweils besten Bankdienstleistungen für ihre Kundinnen und Kunden zu erbringen. Dabei nehmen digitale Innovationen eine immer bedeutendere Rolle ein. Die Ausgewogenheit des Geschäftsmodells zeigt sich in der Fähigkeit der Bank, Kundenkredite mit Kundeneinlagen – mehrheitlich stabilen Privatkundeneinlagen – zu refinanzieren. Die Nachhaltigkeit der Strategie spiegelt sich im langjährigen Kundenvertrauen wider, das auf fast allen Kernmärkten der Erste Group in hohen Marktanteilen zum Ausdruck kommt. Marktführerschaft ist aber kein Selbstzweck, sondern schafft nur dann Werte, wenn sie Hand in Hand mit positiven Skaleneffekten geht und dazu beiträgt, den Bestand des Unternehmens langfristig zu sichern.

Ergebnis- und Bilanzanalyse

GuV-Zahlen: 2021 verglichen mit 2020, Bilanzzahlen: 31. Dezember 2021 verglichen mit 31. Dezember 2020

Der Zinsüberschuss stieg insbesondere aufgrund von Zinserhöhungen in Tschechien und in Ungarn, starkem Kreditwachstum in allen Märkten sowie einem positiven bilanziellen Einmaleffekt im Zusammenhang mit der Inanspruchnahme von TLTRO III in Österreich und in der Slowakei auf EUR 4.975,7 Mio (+4,2%; EUR 4.774,8 Mio). Der Provisionsüberschuss erhöhte sich auf EUR 2.303,7 Mio (+16,5%; EUR 1.976,8 Mio) unterstützt durch die kräftige Wirtschaftserholung und steigende Aktienmärkte. Anstiege gab es in allen wesentlichen Provisionskategorien und Kernmärkten – insbesondere in Österreich, signifikante Zuwächse wurden vor allem bei den Zahlungsverkehrsdienstleistungen sowie in der Vermögensverwaltung erzielt. Das Handelsergebnis reduzierte sich auf EUR 58,6 Mio (EUR 137,6 Mio), die Position Gewinne/Verluste aus Finanzinstrumenten, erfolgswirksam zum Fair Value bilanziert stieg auf EUR 173,2 Mio (EUR 62,0 Mio). Die Entwicklung beider Positionen war – abgesehen von einem Anstieg des Devisenergebnisses im Handelsergebnis – hauptsächlich auf Bewertungseffekte zurückzuführen. Die Betriebserträge stiegen auf EUR 7.742,0 Mio (+8,2%; EUR 7.155,1 Mio). Der Verwaltungsaufwand erhöhte sich auf EUR 4.306,5 Mio (+2,0%; EUR 4.220,5 Mio); die Personalaufwendungen stiegen auf EUR 2.578,1 Mio (+2,3%; EUR 2.520,7 Mio). Die Sachaufwendungen erhöhten sich auf EUR 1.180,3 Mio (+1,9%; EUR 1.158,9 Mio). Die in den Sachaufwendungen verbuchten Beiträge in Einlagensicherungssysteme verringerten sich auf EUR 122,4 Mio (EUR 132,2 Mio). Die Abschreibungen stiegen auf EUR 548,0 Mio (+1,3%; EUR 540,9 Mio). Damit stieg das Betriebsergebnis deutlich auf EUR 3.435,5 Mio (+17,1%; EUR 2.934,6 Mio), die Kosten-Ertrags-Relation verbesserte sich signifikant auf 55,6% (59,0%).

Das Ergebnis aus Wertminderungen von Finanzinstrumenten belief sich aufgrund von Nettodotierungen auf EUR -158,8 Mio bzw. auf 9 Basispunkte des durchschnittlichen Bruttokundenkreditbestands (EUR -1.294,8 Mio bzw. 78 Basispunkte). Dotierungen von Wertberichtigungen sowohl für Kredite und Darlehen als auch für Kreditzusagen und Finanzgarantien betrafen neben Tschechien auch Rumänien, Kroatien, Serbien und Ungarn, blieben jedoch insgesamt auf sehr niedrigem Niveau. Positiv wirkten sich Eingänge aus abgeschriebenen Forderungen sowie Auflösungen insbesondere in Österreich (im Segment Sparkassen) aus. In der Vergleichsperiode führte die Berücksichtigung der Verschlechterung der makroökonomischen Aussichten aufgrund von Covid-19 zu hohen Dotierungen von Wertberichtigungen für Kredite und Darlehen sowie für Kreditzusagen und Finanzgarantien. Die NPL-Quote bezogen auf Bruttokundenkredite verbesserte sich mit 2,4% (2,7%) auf den historischen Bestwert. Die NPL-Deckungsquote (ohne Sicherheiten) stieg auf 90,9% (88,6%).

Der sonstige betriebliche Erfolg belief sich auf EUR -310,5 Mio (EUR -278,3 Mio). Diese Verschlechterung war auf Bewertungseffekte und die im sonstigen betrieblichen Erfolg erfassten höheren Aufwendungen für jährliche Beitragszahlungen in Abwicklungsfonds zurückzuführen. Diese stiegen – am stärksten in Österreich und in Rumänien – auf EUR 108,6 Mio (EUR 93,5 Mio). Die Bankenabgaben gingen auf EUR 73,5 Mio (EUR 117,7 Mio) zurück, vor allem wegen des Wegfalls der Bankensteuer in der Slowakei sowie geringerer Abgaben in Österreich. Derzeit sind in zwei Kernmärkten Bankenabgaben zu entrichten: In Ungarn entfielen auf die Bankensteuer EUR 15,0 Mio (EUR 14,5 Mio) sowie weitere EUR 48,0 Mio (EUR 44,0 Mio) auf die Transaktionssteuer, die Bankensteuer in Österreich lag bei EUR 10,5 Mio (EUR 25,5 Mio).

Die Steuern vom Einkommen stiegen auf EUR 525,2 Mio (EUR 342,5 Mio). Das den Minderheiten zuzurechnende Periodenergebnis verbesserte sich infolge deutlich höherer Ergebnisbeiträge der Sparkassen auf den Rekordwert von EUR 484,8 Mio (EUR 242,3 Mio). Das den Eigentümern des Mutterunternehmens zuzurechnende Periodenergebnis stieg dank des starken Betriebsergebnisses und der niedrigen Risikokosten auf EUR 1.923,4 Mio (EUR 783,1 Mio).

Das um AT1-Kapital bereinigte gesamte Eigenkapital erhöhte sich auf EUR 21,3 Mrd (EUR 19,7 Mrd). Nach Vornahme der in der Eigenkapitalverordnung (CRR) festgelegten Abzugsposten und Filter stieg das Harte Kernkapital (CET1, final) auf EUR 18,8 Mrd (EUR 17,1 Mrd), die gesamten regulatorischen Eigenmittel (final) auf EUR 24,8 Mrd (EUR 23,6 Mrd). Das Gesamtrisiko (die risikogewichteten Aktiva), das Kredit-, Markt- und operationelles Risiko inkludiert (CRR final), stieg moderat auf EUR 129,6 Mrd (EUR 120,2 Mrd). Die Harte Kernkapitalquote (CET1, final) stieg auf 14,5% (14,2%). Der Rückgang der Gesamtkapitalquote auf 19,1% (19,7%) war durch die Rückzahlung von AT1 Schuldverschreibungen bedingt.

Die Bilanzsumme stieg auf EUR 307,4 Mrd (+10,8%; EUR 277,4 Mrd). Auf der Aktivseite erhöhten sich Kassenbestand und Guthaben insbesondere in Österreich auf EUR 45,5 Mrd (EUR 35,8 Mrd), Kredite an Banken verringerten sich auf EUR 21,0 Mrd (EUR 21,5 Mrd). Die Kundenkredite stiegen auf netto EUR 180,3 Mrd (+8,6%; EUR 166,1 Mrd). Passivseitig gab es einen deutlichen Zuwachs bei den Einlagen von Kreditinstituten auf EUR 31,9 Mrd (EUR 24,8 Mrd), bedingt durch ein höheres Refinanzierungsvolumen bei der EZB (TLTRO III). Die Kundeneinlagen stiegen in allen Kernmärkten – insbesondere in Österreich und in Tschechien – auf EUR 210,5 Mrd (+10,2%; EUR 191,1 Mrd). Das Kredit-Einlagen-Verhältnis sank auf 85,6% (86,9%).

Segmente

Die Segmentberichterstattung der Erste Group basiert auf dem Managementansatz gemäß IFRS 8, Geschäftssegmente. Diesem Ansatz entsprechend, werden die Segmentinformationen auf Basis der internen Managementberichterstattung erstellt, die vom leitenden Entscheidungsträger regelmäßig zur Beurteilung der Ertragskraft der einzelnen Segmente und für die Zuteilung von Ressourcen herangezogen wird. In der Erste Group wird die Funktion des leitenden Entscheidungsträgers vom Vorstand ausgeübt.

Die Erste Group verwendet eine Matrix-Organisationsstruktur mit geografischer Segmentierung und Business Segmenten. Da der leitende Entscheidungsträger primär auf Basis der geografischen Segmente steuert, bilden diese die Geschäftssegmente nach IFRS 8. Um umfassendere Informationen zu bieten, werden die Ergebnisse zusätzlich nach Business Segmenten berichtet.

Nichtfinanzieller Bericht

2021 war ein Jahr der Erholung und alten sowie neuen Herausforderungen. Insgesamt entwickelte sich das wirtschaftliche Umfeld in Österreich und CEE deutlich besser als ursprünglich prognostiziert. Covid-19-Impfungen, Lockdowns und Maßnahmen zur Einhaltung von Sicherheitsabständen dämmten die Verbreitung des Virus ein. Während zu Jahresbeginn die pandemiebedingten Beschränkungen die Erholung der Wirtschaft noch verzögerten, wurden die Wachstumsprognosen im weiteren Verlauf trotz der aus internationalen Lieferkettenproblemen und der Omikron-Variante resultierenden Herausforderungen angehoben.

Das vergangene Jahr stand auch im Zeichen eines verstärkten Bewusstseins und eines Konsenses, dass Maßnahmen gegen den Klimawandel und die globale Erwärmung sowohl aus ökologischen als auch sozioökonomischen Gründen erforderlich sind. Der Fokus lag dabei klar auf einem Überdenken des Wirtschaftswachstumsmodells und der Ressourcenallokation mit dem Ziel, die Wirtschaftstätigkeit in Zukunft umweltfreundlicher, ressourceneffizienter und widerstandsfähiger zu gestalten.

Die Erste Group hält einen solchen Wandel für notwendig und richtig. 2021 trat die Erste Group der Net-Zero Banking Alliance bei und kündigte an, bis 2023 in ihrem Betrieb klimaneutral zu werden.

Die Erste Group ist des Weiteren der Meinung, dass ein Übergang auf sozial faire Weise erfolgen sollte und nicht nur ökologischen, sondern auch sozialen und Governance-Zielen hohe Aufmerksamkeit zukommen muss.

Für die Erste Group ist die Berücksichtigung der Auswirkungen ihres unternehmerischen Handelns auf die Gesellschaft und die Umwelt nichts Neues.

Corporate Governance

Die Erste Group Bank AG ist eine nach österreichischem Recht errichtete Aktiengesellschaft und bekennt sich seit 2003 im Sinne einer verantwortungsvollen und transparenten Unternehmensführung dazu, die Regeln des Österreichischen Corporate Governance Kodex (ÖCGK, siehe http://www.corporate-governance.at) anzuwenden. Darüber hinaus hat der Vorstand im Jahr 2015 ein Statement of Purpose beschlossen. Diese Erklärung präzisiert und bekräftigt den Zweck der Erste Group Bank AG, Wohlstand in der Region, in der die Erste Group tätig ist, zu verbreiten und abzusichern. Auf Basis des Statements of Purpose definiert ein Code of Conduct verpflichtende Regeln für das tägliche Geschäftsleben. Die Erste Group achtet im Rahmen ihrer Geschäftstätigkeit auf Verantwortung, Respekt und Nachhaltigkeit. Dabei hilft der Code of Conduct, die Reputation der Erste Group zu wahren und das Vertrauen der Interessengruppen zu festigen.

Dieser Corporate Governance-Bericht wurde gemäß §§ 243c sowie 267b Unternehmensgesetzbuch (UGB) und den Regeln 60ff des ÖCGK erstellt und fasst den Corporate Governance-Bericht der Erste Group Bank AG als Mutterunternehmen sowie den konsolidierten Corporate Governance-Bericht in einem Bericht zusammen. Für das Geschäftsjahr 2021 wird auch ein (konsolidierter) nichtfinanzieller Bericht gemäß §§ 243b sowie 267a UGB vom Vorstand erstellt, der als Teil des Geschäftsberichts veröffentlicht wird. Seit dem Geschäftsjahr 2020 werden die Angaben zu den Gesamtbezügen der einzelnen Vorstands- und Aufsichtsratsmitglieder und zu den Grundsätzen der Vergütungspolitik nicht im konsolidierten Corporate Governance Bericht, sondern in einem separaten Vergütungsbericht gemäß § 78e Aktiengesetz (AktG) veröffentlicht.